今回は、投資信託を始めようと考えている皆さんに向けて、分配金コースの選び方についてお話しします。「再投資型」と「受取型」、どちらを選べば良いのか、一緒に考えていきましょう。

分配金コースとは?

投資信託の「分配金コース」とは、運用で得た利益をどのように扱うかを決めるものです。大きく分けて「再投資型」と「受取型」の2種類があります。

- 再投資型:得た分配金を自動的に同じ投資信託に再投資します。

- 受取型:分配金を現金で受け取ります。

では、それぞれの特徴を詳しく見ていきましょう。

再投資型のメリットとデメリット

メリット1:複利効果

分配金を再投資することで、運用資金が増え、さらなる利益を生む可能性があります。

メリット2:手間がかからない

自動的に再投資されるので、投資家自身が操作する必要がありません。

メリット3:長期投資に適している

時間をかけて資産を増やしたい方に向いています。

デメリット:流動性が低い

必要なときにすぐにお金を使えません。

受取型のメリットとデメリット

メリット1:定期的な収入

分配金を現金で受け取れるので、生活費の補填などに使えます。

メリット2:柔軟な資金活用

受け取った分配金を別の投資や支出に回せます。

デメリット1:複利効果が得られにくい

再投資されないため、長期的な資産の成長が緩やかになる可能性があります。

デメリット2:市場のタイミングリスク

受け取った分配金を再投資する際、市場のタイミングを考える必要があります。

具体的にどっちを選ぶのが良い?

それでは、実際の投資信託を例に、再投資型と受取型の違いを見てみましょう。ここでは、「eMAXIS Slim オールカントリー(オルカン)」と「楽天・高配当株式・米国ファンド(四半期決算型)(楽天SCHD)」を例に挙げます。

eMAXIS Slim オールカントリーの場合

オルカンは世界中の株式に広く投資するインデックスファンドです。

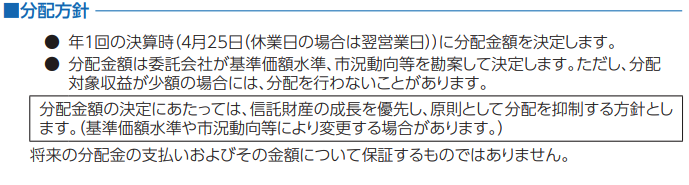

交付目論見書を確認すると分配金の欄は以下のように記載があります。

つまり、分配金が少ない場合には支払いが行われない場合があるということです。

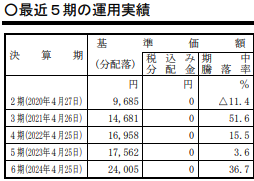

では、実際の直近の分配金の実績を確認してみましょう。

直近5年間は分配金が支払われていません。その代わり基準価額つまり投資信託そのものの価値が上がっていることがわかります。

このように、投資信託そのものの価格を上げたいときには分配金再投資型を選ぶのが最善です。

楽天・高配当株式・米国ファンド(四半期決算型)の場合

楽天SCHDは米国の配当利回りの高い100銘柄に投資をする投資信託です。

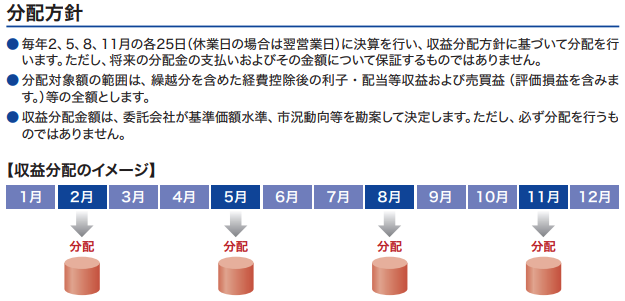

交付目論見書を確認すると分配金の欄は以下のように記載があります。

毎年2,5,8,11月の年4回も分配金が支払われます。

購入可能日が2024年9月27日のため、まだ分配金の実績はありません。

楽天SCHDの詳細は以下の記事も合わせてどうぞ。

楽天SCHDのように分配金を目的とする場合は、分配金受取型を選ぶことをおすすめします。

どちらを選べば良い?判断のポイント

さて、ここまでの説明を踏まえて、あなたに合った分配金コースを選ぶポイントをまとめてみましょう。

投資の目的

- 長期的な資産形成が目的 → 再投資型

- 定期的な収入が欲しい → 受取型

年齢と生活状況

- 若く、余裕資金での投資 → 再投資型

- 退職後の生活費補填 → 受取型

投資スタイル

- 長期保有、ほったらかし投資 → 再投資型

- こまめに運用を管理したい → 受取型

リスク許容度

- 安定志向 → 受取型(分配金を確実に得たい)

- 成長志向 → 再投資型(より大きな利益を目指す)

あなたにぴったりの選択を

投資信託の分配金コース、再投資型と受取型、どちらを選ぶべきか分かりましたか?

- 再投資型は長期的な資産形成を目指す方や、手間をかけずに投資を続けたい方に向いています。

- 受取型は定期的な収入が欲しい方や、分配金を柔軟に活用したい方に適しています。

最後に、大切なのは自分の状況やニーズに合わせて選ぶこと。今回の記事を参考に、じっくり考えて決めてください。

このブログでは引き続き投資初心者のあなたに向けて、わかりやすく実践的な情報を定期的に配信していきます。ブログのシェアやコメントお待ちしております。

ではまた、いつか。ロキでした。

コメント