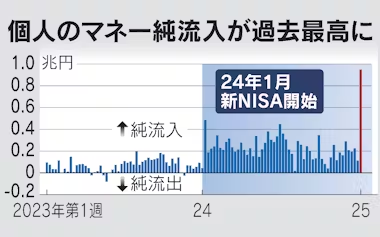

海外株式投資信託への資金流入額が1月第2週(6~10日)に9,000億円を超え、週間で過去最高を更新しました。多くの投資家が年初に一括投資を選択している一方で、毎月着実に積み立てを行う投資家も増えています。2024年の投資成績を振り返りながら、2025年の投資戦略を考えていきましょう。

1. 2025年の投資環境と投資家動向

2025年に入り、海外株式投資信託は大きな注目を集めています。三菱アセット・ブレインズの集計によると、1月第2週の海外株式投信への資金純流入額は9,489億円と、週間で過去最高を記録しました。これは、わずか1週間で2024年1月の月間流入額に迫る規模です。

人気の投資信託

特に人気を集めているのは、三菱UFJアセットマネジメントのeMAXIS Slimシリーズです。

- eMAXIS Slim 全世界株式(オール・カントリー)

- 流入額:2,577億円

- グローバルな分散投資が可能

- eMAXIS Slim 米国株式(S&P500)

- 流入額:2,476億円

- 米国大手企業への投資に特化

これら上位2本で、海外株式投信流入額の半分を占めています。

新NISA2年目の特徴

新NISAは2年目に入り、投資家の理解も深まってきました。この制度の特徴は:

- 生涯1,800万円まで非課税で運用可能

- 成長投資枠と積立投資枠の2本柱

- 長期・海外資産志向の投資家が増加

2. 2024年の投資成績を振り返る

2024年のeMAXIS Slim S&P500の基準価額推移を見ていきましょう。

市場環境とパフォーマンスの特徴

2024年の基準価額は以下のような推移を見せました:

- 1-6月(上昇局面)

- 年初:24,154円からスタート

- 6月末:31,789円まで上昇

- 約31.6%の上昇を記録

- 7-9月(調整局面)

- 7月:29,851円まで調整

- 8-9月:29,000円台でもみ合い

- 10-12月(再上昇局面)

- 10月から再び上昇トレンド

- 年末:34,182円で終了

- 年間で約41.5%の上昇

投資方法別の実績比較

年初一括投資

- 年間リターン:41.52%

- 投資開始時期が良かったことが高リターンに貢献

- 上昇トレンドを最大限活用できた

毎月積立投資

- 年間リターン:16.69%

- 価格上昇に伴い平均取得単価も上昇

- リスクは分散されたものの、相対的にリターンは低め

このように、2024年は年初一括投資が好成績を収めた年となりました。ただし、これは2024年特有の市場環境によるところも大きく、必ずしも毎年同じような結果になるとは限りません。

3. 2025年の投資戦略を考える

2024年の好成績を受けて、2025年も年初一括投資を選択する投資家が増えています。しかし、投資方法の選択は慎重に行う必要があります。それぞれの特徴を詳しく見ていきましょう。

年初一括投資を選ぶ場合

メリット

- 年間を通じて市場に参加できる

- 値上がり益を最大限享受できる可能性

- 投資のタイミングを考える必要が年1回のみ

注意点

- 2024年の再現は保証されない

- 2024年は年初から上昇基調が続いた

- 市場環境は年によって大きく異なる

- まとまった資金が必要

- 年間120万円の投資であれば、一度に120万円が必要

- メンタル面での備えが重要

- 投資後の大幅な下落にも耐える必要がある

- 短期的な損失を受け入れる覚悟が必要

つみたて投資を選ぶ場合

メリット

- 投資のタイミングを分散できる

- 毎月一定額を投資

- 市場の上下に関係なく継続的に投資

- 心理的な負担が少ない

- 一回あたりの投資額が少額

- 価格変動の影響を平準化

- 設定が簡単

- 一度設定すれば自動的に継続

- 毎年の設定変更が不要

特徴

- ドルコスト平均法の活用

- 高値の時は少ない株数を購入

- 安値の時は多い株数を購入

- 長期投資との相性が良い

- 時間分散効果で安定的な資産形成が可能

- 投資習慣の定着に効果的

2025年の市場見通しと投資戦略

2025年の市場は以下の要因に注目が必要です:

- グローバル経済の動向

- 各国の金融政策

- 地政学的リスク

このような不確実性が高い環境下では、リスク管理が特に重要になります。投資方法の選択は、単なるリターンの比較だけでなく、以下の要素も考慮する必要があります:

- 投資可能な金額

- リスク許容度

- 投資経験

- 長期的な投資目標

4. 投資家のタイプ別おすすめ戦略

投資方法の選択は、投資家それぞれの状況や性格によって変わってきます。ご自身に合った投資方法を選ぶためのポイントを見ていきましょう。

年初一括投資が向く投資家

- 資金面の特徴

- まとまった投資資金がある

- 年間投資枠を一度に投資できる

- 予期せぬ出費に備える別の預金がある

- 投資経験・知識面

- 投資経験が3年以上ある

- 株式市場の値動きに慣れている

- 過去の大きな暴落を経験している

- 性格・メンタル面

- 投資後の値動きを冷静に見られる

- 含み損を許容できる

- 長期投資の考え方を理解している

つみたて投資が向く投資家

- 資金面の特徴

- 毎月の収入から投資を行いたい

- まとまった資金の投資に不安がある

- 将来的に投資額を増やしていきたい

- 投資経験・知識面

- 投資を始めたばかり

- 市場の値動きに不安がある

- 投資の学習を進めながら実践したい

- 性格・メンタル面

- 堅実な投資を好む

- 投資に時間を掛けたくない

- 失敗を恐れる傾向がある

投資方法選択のチェックポイント

以下の項目をチェックしてみましょう

3つ以上チェックがつく場合は年初一括投資も検討できますが、1-2個の場合はつみたて投資からスタートすることをお勧めします。

ハイブリッド戦略という選択肢

年初一括投資とつみたて投資は、必ずしもどちらか一方を選ぶ必要はありません。例えば:

- 投資額の50%を年初に投資

- 残り50%を毎月の積立で投資

このように組み合わせることで、両方のメリットを活かすことも可能です。

まとめ:2025年の投資戦略選択のポイント

2024年の実績と2025年の投資環境を踏まえ、投資戦略選択のポイントをまとめます。

2024年からの学び

- 年初一括投資:41.52%のリターン

- つみたて投資:16.69%のリターン

- 市場環境により結果は大きく変わる可能性あり

投資方法選択の重要ポイント

- 自分の投資スタイルを知る

- 投資可能な金額

- リスク許容度

- 投資の知識・経験レベル

- 継続できる投資方法を選ぶ

- 無理のない投資額の設定

- 心理的な負担の考慮

- 長期的な視点での選択

私のおすすめ

つみたて投資をおすすめします。その理由は:

- 設定の手間が最小限

- 一度設定すれば自動で継続

- 毎年の設定変更が不要

- 心理的な負担が少ない

- 価格変動の影響を平準化

- 大きな含み損を抱えるリスクが低い

- 長期投資との相性が良い

- コツコツと資産を積み上げられる

- 投資習慣が自然と身につく

年初一括投資で高いリターンを獲得できる可能性はありますが、それには相応の覚悟と経験が必要です。投資を始めたばかりの方や、投資に時間を掛けたくない方には、シンプルでわかりやすいつみたて投資が適していると考えています。

投資は長期的な視点で行うことが重要です。高いリターンを追い求めるあまり、途中で投資を諦めてしまっては元も子もありません。まずは無理なく続けられる投資方法を選択し、そこから徐々に自分なりの投資スタイルを確立していくことをお勧めします。

最後に

最後までお読みいただき、ありがとうございました。このブログでは引き続き投資初心者のあなたに向けて、わかりやすく実践的な情報を定期的に配信していきます。ブログのシェアやコメントお待ちしております。

ではまた、次の記事でお会いしましょう。ロキでした。

コメント