NISAを始める時「投資は怖い」「どの投資信託を選べばいいかわからない」と考える方も多いのではないでしょうか。

私も最初はそう思っていました。テレビの影響で、株式投資は常にモニターの前に張り付いて、チャートを監視し続けなければならないと思い込んでいたのです。

しかし、実際に投資を始めて6年。今では「投資は誰にでもできる資産形成の手段」だと確信しています。今回は、私の経験を交えながら、NISAで人気の投資信託と、その選び方のポイントをご紹介します。

はじめに結論:NISAで人気の投資信託

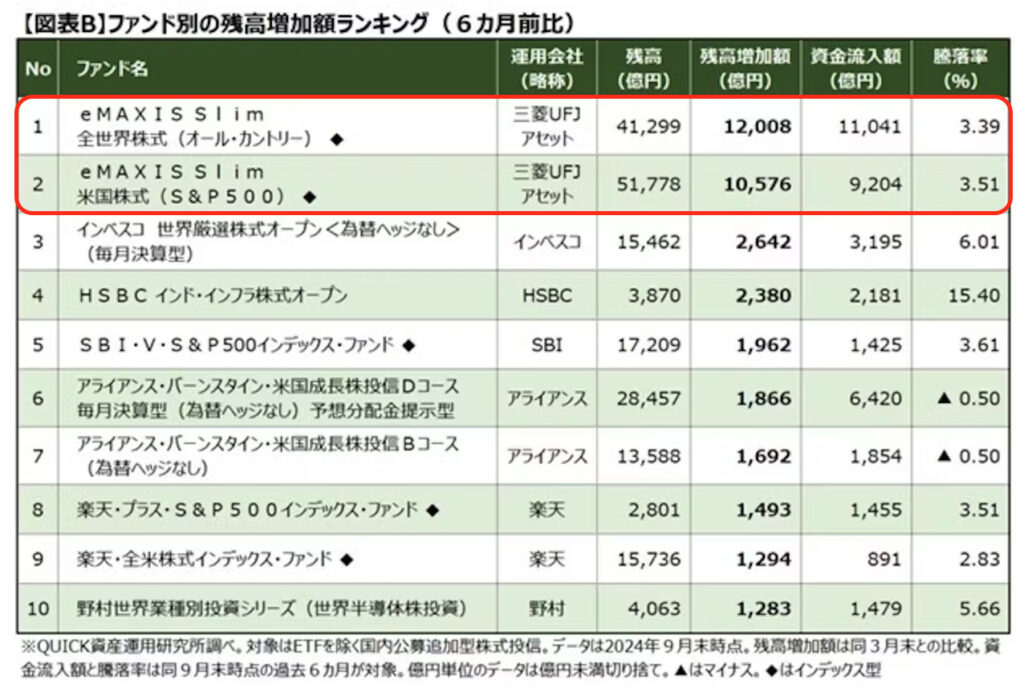

日本経済新聞の調査(2024年10月24日付)により、2024年4月〜2024年9月の半年間で投資信託がどれだけ資産が増えたのかが分かりました。

簡単に言うと、「みんながどの投資信託を選んでいるのかが分かった」ということです。

NISAで特に人気なのは以下の2つの投資信託です。

・eMAXIS Slim 全世界株式(オール・カントリー)

・eMAXIS Slim 米国株式(S&P500)

なぜこの2つが選ばれているのでしょうか?また、あなたはどちらを選べばよいのでしょうか?

なぜこの2つの投資信託が人気なのか?

これらの投資信託の最大の特徴は、手数料(信託報酬)の安さです。

eMAXIS Slim 全世界株式:0.076%(税込)

eMAXIS Slim 米国株式:0.05775%(税込)

一般的な投資信託の手数料が1%前後であることを考えると、かなり安いことがわかります。

私の失敗談をお話しすると、投資を始めた当初は手数料が1.0%程度のアクティブファンドを購入していました。「専門家が運用してくれるから、手数料が高くても良いパフォーマンスが期待できる」と考えていたのです。

しかし、勉強を進めるうちに、手数料の差は長期投資において大きな影響を与えることを学びました。例えば、100万円を20年間投資した場合

・手数料1.0%の場合:約20万円が手数料として差し引かれる

・手数料0.1%の場合:約2万円が手数料として差し引かれる

この差額の15万円が、あなたの資産として残るのです。

本来は元本100万円が増えていきますので、その分手数料の差は更に大きくなります。

分散投資が容易

eMAXIS Slim全世界株式は、世界中の約3,000社以上の企業に投資できます。S&P500は、米国の代表的な500社に投資できます。

私は過去に個別株投資も経験しましたが、株価が下がった時に「本当にこの会社は大丈夫なのか?」と不安になり、冷静な判断ができませんでした。株式の特徴として、「投資している会社が倒産したら、株式の価値はゼロになる」と聞いていたので怖い部分もありました。

一方、世界中の企業や米国の優良企業全体に分散投資することで、特定の企業の業績に一喜一憂する必要がなくなります。一つの会社が倒産したところで、その影響は1%もないと考えると大した影響ではないですよね?

運用実績の信頼性

これらの投資信託は、市場平均と同じ値動きをすることを目指しています(インデックス運用)。

私がインデックス投資を選んだ理由は、以下の確信があったからです。

・世界経済は長期的に発展し続けている

・インフレにより通貨価値は下がり続ける

・技術革新により企業価値は向上し続ける

全世界株式とS&P500、どちらを選ぶべき?

両者の特徴を比較してみましょう

eMAXIS Slim 全世界株式

- メリット:より広い分散投資が可能

- デメリット:新興国株式も含むため、値動きが大きくなる可能性がある

eMAXIS Slim 米国株式(S&P500)

- メリット:世界最大の経済大国である米国の優良企業に投資できる

- デメリット:米国経済の影響を強く受ける

私の考えでは、長期投資でこの2つであればどちらを選んでも大きな違いはありません。私はどちらも保有しています。むしろ、以下の点を重視して選ぶことをお勧めします。

・「値下がりしても保有し続けられる」と確信できる方を選ぶ

・投資を始めたら、継続して積立投資を行う

投資信託選びの3つの重要ポイント

手数料を重視する

手数料は投資の成果を確実に減らすコストです。以下の3つの手数料に特に注目しましょう。

信託報酬(運用管理費用)

- 毎日少しずつ差し引かれる継続的なコスト

- 投資信託の純資産総額に対して年率で計算される

- 長期投資ほど大きな影響を与える

売買手数料

- 投資信託の購入時や売却時にかかる費用

- ネット証券なら無料のものも多い

- 頻繁な売買は避け、長期保有を心がける

売買手数料

- 投資信託の購入時や売却時にかかる費用

- ネット証券なら無料のものも多い

- 頻繁な売買は避け、長期保有を心がける

シンプルで理解しやすい商品を選ぶ

投資で最も重要なのは、自分が何に投資しているかを理解することです。

運用方針の明確さ

- 投資対象が明確に定められているか

- 運用手法が分かりやすく説明されているか

- ベンチマーク(目標とする指数)が明示されているか

情報の入手しやすさ

- 日々の基準価額が確認できるか

- 運用報告書が分かりやすいか

- 投資対象企業や国の情報が得られるか

商品の歴史

- 運用実績が確認できる期間はどのくらいか

- 過去の市場環境での値動きはどうだったか

- 運用会社の信頼性は十分か

長期投資を前提に考える

投資信託は長期で保有することで、本来の力を発揮します。

投資対象の成長性

- 世界経済の発展から恩恵を受けられるか

- 技術革新や社会変化の恩恵を受けられるか

- 特定の国や地域に偏り過ぎていないか

リスクの把握

- 価格変動の程度は許容できるか

- 為替変動の影響はどの程度か

- 分散投資は十分になされているか

継続投資の実現性

- 毎月の投資額は無理のない金額か

- 長期的な値下がりにも耐えられるか

- 生活設計に組み込めるか

まとめ:投資は人生の選択肢を増やすツール

投資は決してギャンブルではありません。私自身、投資を始めてから以下のような変化がありました。

・将来のお金について具体的に考えられるようになった

・世界の経済動向に関心を持つようになった

・生活にゆとりが出てきた(例:時短家電への投資ができるようになった)

特に印象的だったのは、投資がもたらす「選択肢の広がり」です。例えば、私は投資収益の一部を使って乾燥機能付きドラム型洗濯機を購入しました。これにより、天候を気にせず洗濯ができ、家事の時間を大幅に節約できています。

最後に

この記事が、投資を始めるにあたり何を購入したら良いのか迷っている方の助けの一つになれば幸いです。まずは他の人の真似をしてみて、徐々に自分なりの知識をつけていくのもアリだと私は思います。

怖がらず、一歩ずつ進んでいきましょう。

最後までお読みいただき、ありがとうございました。このブログでは引き続き投資初心者のあなたに向けて、わかりやすく実践的な情報を定期的に配信していきます。ブログのシェアやコメントお待ちしております。

ではまた、次の記事でお会いしましょう。ロキでした。

コメント