「楽天SCHDって話題だけど、NISAと特定口座どっちで買えばいいの?」

「新NISA制度になって、投資信託の買い方を見直したほうがいいの?」

「インデックス投資も高配当投資も気になるけど、NISAの枠をどう使えばいいんだろう?」

「毎月の生活を少し豊かにしたいけど、将来のための資産形成もしっかりしたい…」

このような悩みを持っている方も多いのではないでしょうか?

実は、この選択は投資の「目的」によって変わってきます。今回は私の実体験も交えながら、最適な選択方法についてご説明します。

はじめに結論:基本的にはNISA口座で良い

楽天SCHDをNISAと特定口座のどちらで購入すべきかは、以下の基準で判断することをお勧めします。

NISAの枠をインデックス投資で使い切る予定がある:特定口座で購入

NISAの枠をインデックス投資で使い切れない:NISA口座で購入

その理由と具体的な判断基準について、詳しく見ていきましょう。

投資の目的を明確にする

私は両方の投資を経験してきましたが、それぞれに明確な特徴があります。

インデックス投資

- 運用が簡単(つみたて設定で放置可能)

- 将来の資産形成が視覚化しやすい

- 精神的な安定感が得られる

- 毎月の収入増加は実感しにくい

- 資産増加を実感するまで時間がかかる

高配当株投資(楽天SCHDなど)

- 毎月の分配金で生活の質が向上

- 投資の成果が実感しやすい

- お金が働いている実感が強い

- 投資タイミングの見極めが必要

- 為替の影響も考慮が必要

- 資金管理がより重要

新NISA制度について理解する

新NISAの特徴

2024年からスタートした新NISA制度には、2つの投資枠があります。

- 年間120万円まで

- 長期・積立・分散投資に適した商品

- インデックスファンドが中心

- 年間240万円まで

- 幅広い金融商品に投資可能

- 楽天SCHDも購入可能

楽天SCHDは成長投資枠で購入することになりますので、年間240万円まで、合計1,200万円まで購入することが可能です。

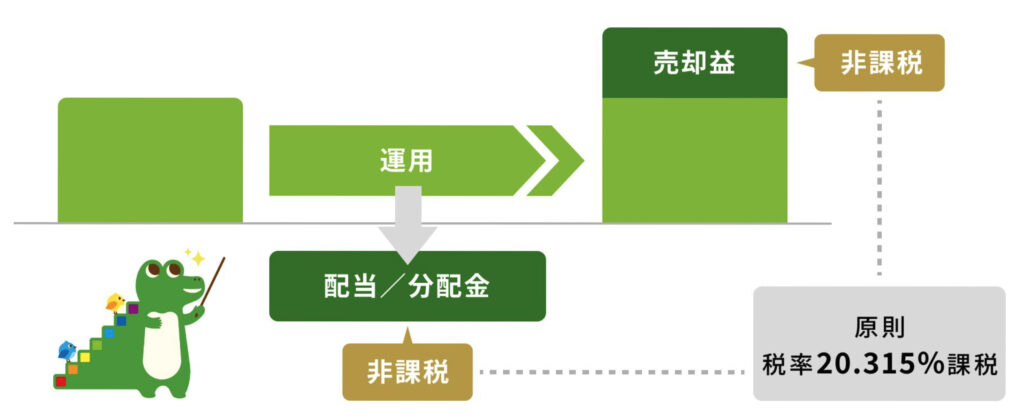

特定口座との主な違い

税制面での大きな違いがあります。

- 非課税期間:生涯

- 途中売却すると同一年での枠の再利用不可。枠の復活は翌年度以降

- 分配金も非課税

- 税率:20.315%

- 売却・再投資が自由

- 損益通算が可能

具体的な判断基準

ケース1:NISAでの購入が適している場合

以下のような方は、NISAでの購入をお勧めします

- 投資予定額が少ない場合

- 年間240万円の成長投資枠を使い切る予定がない

- 他の投資商品への興味が限定的

- 長期保有が確実な場合

- 売却の予定がない

- 非課税メリットを最大限活用したい

ケース2:特定口座での購入が適している場合

以下のような方は、特定口座での購入をお勧めします:

- 成長投資枠を別の用途で使う予定がある場合

- インデックス投資で枠を使い切る予定

- 他の成長性の高い商品への投資を考えている

インデックス投資とNISAの相性

私の経験から、NISAはインデックス投資との相性が特に良いと感じています。

長期保有との親和性

- 売却の必要性が低い

- 非課税期間を最大限活用できる

資産の最大化

- 複利効果を税金で阻害されない

- 運用コストが低い商品が多い

よくある疑問への回答

Q1: NISAの枠を両方の投資に使うのは?

A1: 成長投資枠を使い切る確信がなければ、有効な選択肢です。

Q2: 分配金の税金対策は?

A2: NISAなら非課税、特定口座なら源泉徴収で完結します。

まとめ:投資の目的を見失わないために

投資信託の購入先を選ぶ際は、以下の点を意識しましょう:

- 投資の目的を明確にする

- 資産形成が目的ならインデックス投資をNISAで

- 毎月の収入増加が目的なら高配当株投資を特定口座で

- 長期的な投資計画を立てる

- NISA枠の使用計画を立てる

- 分配金の活用方法を考える

- 自分の投資スタイルに合わせる

- 運用の手間を考慮する

- 精神的な負担を考慮する

投資は長期的な視点で行うことが重要です。目先の利益や税制メリットだけでなく、自分の生活スタイルや将来設計に合わせた選択をすることで、より充実した投資生活を送ることができます。

最後までお読みいただき、ありがとうございました。このブログでは引き続き投資初心者のあなたに向けて、わかりやすく実践的な情報を定期的に配信していきます。ブログのシェアやコメントお待ちしております。

ではまた、次の記事でお会いしましょう。ロキでした。

コメント