- 投資やお金の勉強を始めたけど、いまいち複利の仕組みが分からない

- 複利と単利の違いが分からない

- 世の中の利息は単利?複利?

- 投資を始めたいけど本当にお金が増えるの?

今回はこんなお悩みを解決するべく、複利の魅力と危険性についてお伝えしたいと思います。

本記事のポイントは以下の通りです。

- 単利は運用する金額(元本)に対して、毎年同額の利子が付く

- 複利は運用する金額(元本)と増えた利子の合算値に対して、毎年利子が付く

- 複利において時間を味方につけるのは重要

- 実際には計算通りにはいかない

単利と複利とは

金利の仕組みには単利と複利という計算方法があります。

まずは単利と複利の計算方法を見ていきましょう

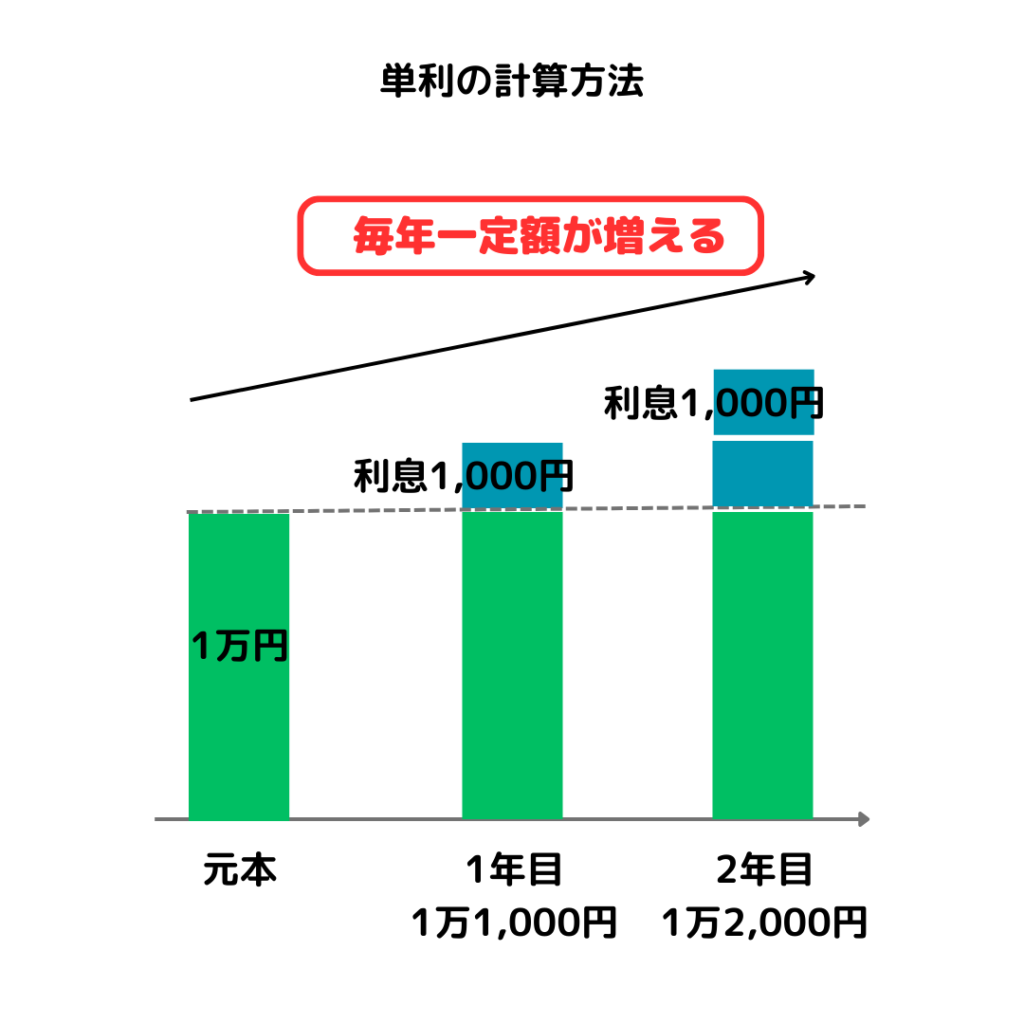

単利とは

単利とは運用した金額(元本)に対して、毎年同額の利子が付き増えていく計算方法を言います。

例えば、1万円を預け利息が10%だった場合、1万円×0.1=1,000円が毎年増えていくことになります。

1年目は1万1,000円、2年目は1万2,000円といった具合です。

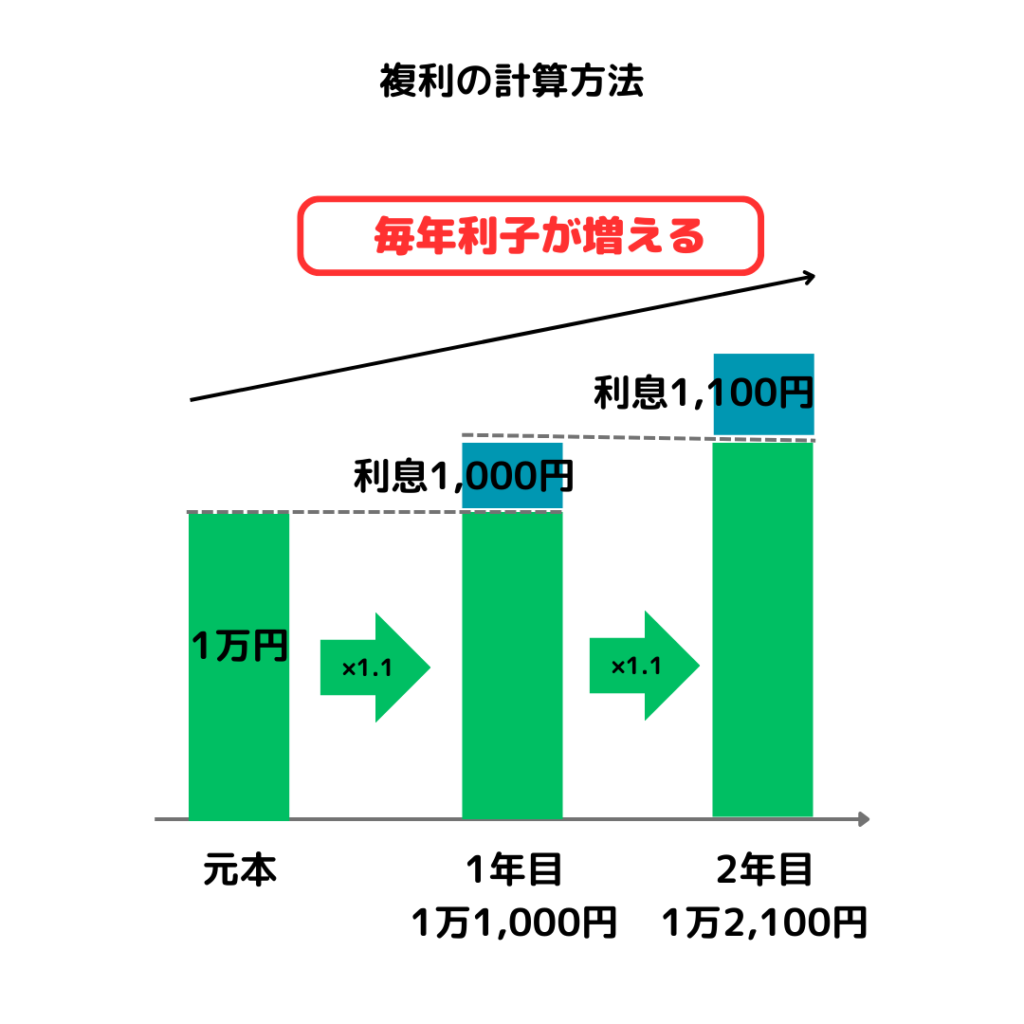

複利とは

複利とは運用した金額(元本)と増えた利子の合計に対して、毎年利子が付いて増えていく計算方法を言います。

単利の時と同じように1万円を預け利息が10%だった場合、

1年目は1万円×1.1=1万1,000円で単利の時と一緒です。

2年目は1万1,000円×1.1=1万2,100円となります。

単利の時は1万2,000円でしたので、複利での計算の方が1年目の利子に対しても利子が付くため、100円多いことになります。

実は複利の計算は数学で勉強した、「指数」の2乗、3乗という計算が生きてきます。

10年後の金額を知りたい時は1万円×1.110という計算か、1万円×(1+0.1)10という計算になります。

ちょっと懐かしいですが、数学って実は大事だったんですね。

単利と複利の商品の具体例

単利と複利の計算方法は分かったかと思いますが、具体的にはどのようなものがそれぞれあるのでしょうか。

実は同じ名前でも、仕組みが違うだけなので、少し見分けるのは難しいです。今回は定期貯金(ゆうちょ銀行)、定額預金(ゆうちょ銀行以外の銀行)、投資信託の3つの例で分類してみたいと思います。

| 単利 | 複利 | |

| 定額貯金 | 元金継続(再預入) | 元利金継続(継続預入) |

| 定期預金 | 元金自動継続 | 元利自動継続 |

| 投資信託 | 毎月分配金受取 | 分配金再投資、無配分 |

預金と貯金は名前の差が分かりづらいですが、元金=単利、元利=複利と覚えておけば大丈夫です。

一方投資において、毎月分配金受取で増えた分を受け取ってしまうと、運用資金は元本のみとなるため単利の計算となります。

増えた分の分配金を受け取らない分配金再投資型は複利になります。

増え方の差

このように、複利の場合は利子に対してさらに利子が付くようになります。

ではここで問題です。

1万円を同じ金利10%とした場合、単利と複利でどれくらい増え方に差が出るでしょうか。

単利:

1万円×10%×10年間+1万円=2万円

複利:

1万円×(1+10%)10年間=2万5,973円

単利と複利の差は5,973円

元本が1万円だと10年間もかかって差が5,973円だと少ないように見えますね。

増えている金額だけ見ると2.6倍にもなっているので、かなりの率だと思います。

ジャックとジルのお話

単利と複利の計算方法が分かったところで、双子の姉弟の話をしたいと思います。

弟のジャック

姉のジルと遊んでいる時に大きなケガしてしまい、大学への進学をあきらめました。

高校卒業後18歳から働き始めて、毎月4万円を8年間だけ積立投資をしました。

その後はお金を積み立てしていません。

投資金額の合計は毎月4万円×12か月×8年=384万円となります。

そして、そのまま取り崩しせずに65歳まで運用を続けました。

ーーー

姉のジル

弟のジャックにケガをさせてしまった罪の意識もあり、医大に進学しました。

見事医者になり、26歳から医者として働き始めました。

働き始めてから毎月4万円を65歳までの40年間積立投資をしました。

投資金額の合計は毎月4万円×12か月×40年間=1,920万円となります。

積立途中での取り崩しはしていません。

65歳の時点で、多くのお金を持っているのはどちらでしょうか?

・投資商品は分配金再投資の投資信託とする。

・S&P500に連動するインデックスファンドで年利10%とする。

・ジャックは18歳から26歳までの8年間で合計384万円を積立投資して、残りの期間は運用のみとする。

・ジルは26歳から65歳までの40年間で合計1,920万円を積立投資した。

・ジャックとジルは同じ投資信託に投資した。

答えはジャックの方が多くのお金を持ちます。

65歳の時点での金額を計算してみるとジャックは約3億1,400万円、ジルは約2億5,300万円となります。

ジャックの方がジルより約6,100万円多くお金を持っていることになります。

元本の差はジルの方が1,536万円も多いのに、たった8年間だけジャックが長い期間運用をしているだけで最終的に多くのお金を手にしていることになります。

複利において時間を味方につけるのは重要ということになります。

つまり、今この記事を読んでいる皆さんはより早く、今から投資を始めたほうが最終的に手にするお金は多くなります。

なお、このお話は「家庭の金銭学」という書籍と「お金の大学」という書籍を参考に作っています。

複利を味方につけろ。敵に回すな。

今まで見てきたように、複利の力を味方につけて、投資に生かすと雪だるま式にお金が増えていきます。

一方で、複利を敵に回してしまうと大変なことになります。

例えば皆さんがお金を誰かに貸す側だとします。

100万円貸して年利10%だとすると、複利の力でお金が返ってくるまでの期間が長ければ長いほど多くのお金が返ってくることになります。もちろん貸した相手が破産したり逃げたりしなければですが。

逆に考えると、皆さんがお金を借りる側だとします。

その場合は100万円しか借りていないのに、時間をかければかけるほど返すお金が増えていくことになります。

借金をした場合は複利を敵に回してしまうことになりますので、注意が必要です。

- 奨学金

- 住宅ローン

- 自動車ローン

- クレジットカードのリボ払い

- スマホの機種代分割払い

特にリボ払いや奨学金は借金と思わずに利用している場合があります。

複利の効果でお金は減っていきますので注意が必要です。

複利計算の罠

ジャックとジルの話から分かるように、複利の力を味方につければお金が増えていくことが分かりました。一方で借金をすれば複利の力を敵に回せばお金が減っていくことが分かりました。

賢明な読者の皆さんであれば、低い金利で借金して、株の投資信託などで運用すれば金利の差分でお金が増えるのではないかと考えた方もいらっしゃると思います。

しかし、その考え方は少し危険です。

例えばS&P500などの投資信託は過去の平均リターンは10%前後ですが、これは毎年10%のリターンが出るわけではありません。プラス30%の時もあれば、マイナス15%の時もあります。

以前の記事で、資産別年次パフォーマンスをまとめていますのでご確認ください。

先進国株式は2022年-5.1%、2021年38.8%となっているのが分かります。当たり前かもしれませんが、リターンは毎年変動します。

一方で借金は毎年確実に一定額が利子として追加されていきます。今年は調子良いから利子を普段より減らしてくれるなんてことはありませんよね。

計算上は毎年順調に増える資産ですが、実際の投資は計算のようにうまくないということを覚えておきましょう。

複利の魅力と危険性 まとめ

あらためて今回のポイントを整理しておきます。

- 単利は運用する金額(元本)に対して、毎年同額の利子が付く

- 複利は運用する金額(元本)と増えた利子の合算値に対して、毎年利子が付く

- 複利において時間を味方につけるのは重要

- 実際には計算通りにはいかない

毒にも薬にもなる複利の力を味方につけてお金を増やしていきましょう。

ではまたいつか。

コメント